時事分析

Armor 宏觀經濟 - 回顧與分析 0612

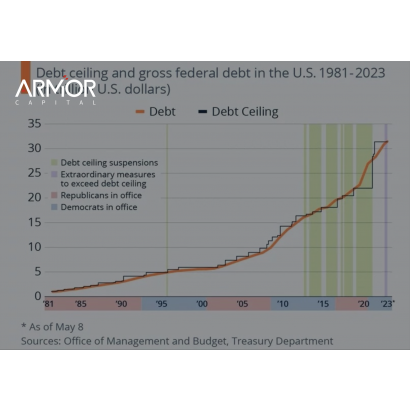

在過去兩三年的時間裡,我們經歷了一系列前所未有的變化,2020年初,主要經濟體推出了大規模的財政和貨幣支持,以應對COVID-19造成的巨大動盪;然而在各國陸續重新開放導致需求激增後,主要央行意識到COVID-19之前的經濟環境已與現在截然不同,通貨膨脹再次成為一個主要問題,因此自去年以來出現了歷史上最劇烈、最迅速的利率收緊。政治方面,俄羅斯於2022年入侵烏克蘭改變了地緣政治平衡,並促使各國圍繞不同的世界觀進行重新調整。

COVID-19和烏俄戰爭都給我們曾經認為理所當然的市場環境打上了問號,過去10年的經濟和政治框架已經不復存在。展望未來,市場參與者將不得不調整和重新定義他們的配置,通膨上升以及隨之而來的加息讓高質量的固定收益再次具有吸引力,由於通貨膨脹和利率將保持在高於過去的水平,優質投資級公司和政府債券在結構上應佔資產配置和回報的更大比例,既不會增加投資組合的風險參數,且提供可觀的回報和一定程度的投資組合保護。

撰文-鎧資本Jolly Chen

COVID-19和烏俄戰爭都給我們曾經認為理所當然的市場環境打上了問號,過去10年的經濟和政治框架已經不復存在。展望未來,市場參與者將不得不調整和重新定義他們的配置,通膨上升以及隨之而來的加息讓高質量的固定收益再次具有吸引力,由於通貨膨脹和利率將保持在高於過去的水平,優質投資級公司和政府債券在結構上應佔資產配置和回報的更大比例,既不會增加投資組合的風險參數,且提供可觀的回報和一定程度的投資組合保護。

撰文-鎧資本Jolly Chen