時事分析

Armor 宏觀經濟 - 回顧與分析 0429

近期,聯準會主席Jerome Powell和重要決策者的發言鞏固了持續維持較高利率這樣一種觀點「接下來的幾個月內不會進行降息」,事實上,甚至已經開始討論,如果通膨不進一步放緩,可能會進行一兩次加息。這樣的言論帶來了一個重要問題:在何時進行貨幣政策寬鬆,以及央行保持觀望立場對金融市場和整個經濟表現會有何影響。

在當前經濟環境下,如果政策制定者決定將利率保持在現有水平甚至更長的時間,並且直到2024年底都不進行降息,這是一個值得思考的問題。然而,這一立場並非市場參與者在2024年初所預期的,但隨著通膨數據證明比預期更為頑固,圍繞利率的討論也發生了變化。

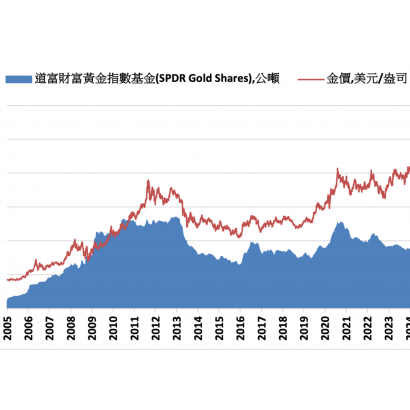

然而,利率的高低對金融市場至關重要,金融市場的穩定與否最終將影響經濟狀況,過高或過低的利率都會扭曲金融市場,從而長期削弱經濟的生產能力,並可能導致泡沫,進而使經濟不穩定,金融市場應該回歸正常水平,而非低水平,並且應該保持穩定。因此,在市場動盪之際市場參與者更應該思考如何穩定原有的資產配置。

撰文-鎧資本Jolly Chen

在當前經濟環境下,如果政策制定者決定將利率保持在現有水平甚至更長的時間,並且直到2024年底都不進行降息,這是一個值得思考的問題。然而,這一立場並非市場參與者在2024年初所預期的,但隨著通膨數據證明比預期更為頑固,圍繞利率的討論也發生了變化。

然而,利率的高低對金融市場至關重要,金融市場的穩定與否最終將影響經濟狀況,過高或過低的利率都會扭曲金融市場,從而長期削弱經濟的生產能力,並可能導致泡沫,進而使經濟不穩定,金融市場應該回歸正常水平,而非低水平,並且應該保持穩定。因此,在市場動盪之際市場參與者更應該思考如何穩定原有的資產配置。

撰文-鎧資本Jolly Chen