-

中經院預測 台灣今年經濟成長率約3.22%

〔 自由財經 / 記者 徐子苓 〕

中經院昨發布最新經濟預測,估今年台灣經濟成長率約三.二二%,成長率因基期因素逐季走升,由第一季的一.九一%上升至第四季的四.○二%,成長模式呈現內外皆溫。

中經院示警,今年最大不確定性是川普二.○。中經院院長連賢明指出,各界都在等美國新任總統川普就任後,對關稅和貿易會有何影響,在關稅方面,有四個面向可以觀察,一是時間點,是否如川普所宣稱,一上任就要執行;二是一步到位、還是逐步調整;三是一體適用,還是針對不同國家祭出不同稅率;四是因台灣主要出口產業為資訊科技類,目前這類產品在國際上享有免稅,川普是否將之納入,也是觀察重點。

中經院指出,今年經濟成長率預測值較去年略減,主因基期已高,加上國際經濟的不確定風險增加,其中內需貢獻二.四三個百分點、國外淨需求貢獻○.七九個百分點。

民間消費成長2% 民間投資約4.71%

民間消費方面,歷經連續三年的高成長後,預估今年成長率約二%,對經濟成長率貢獻○.九六個百分點。國內投資方面,雖然因全球經濟成長走勢、政策不確定干擾而略有遲疑,但在公部門投資成長挹注下,今年國內固定資本形成年增五.一七%,對經濟成長率的貢獻約一.三一個百分點,其中民間投資全年成長率約四.七一%。

進出口方面,美國管制AI(人工智慧)晶片出口,近日提出三級管制措施。中經院認為,台灣雖名列第一級的關鍵盟友,不受管制,但台廠出口至其他管制級別國家的相關產品,可能受到衝擊,然而因AI、高效能運算(HPC)相關產品的全球需求暢旺,預料相關商品的出口仍將蓬勃成長,今年商品與服務的輸出、輸入年增率預測值分別為五.五六%、五.三六%。

*資料來源:https://reurl.cc/G5lVWD

中經院預測 台灣今年經濟成長率約3.22%

-

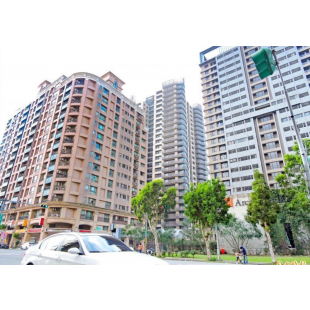

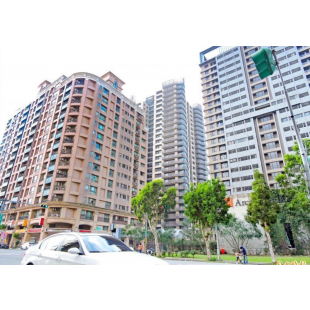

去年房租年增率2.45% 28年來新高

〔 工商時報 / 郭及天 〕

房租持續走揚、漲勢加劇。據主計處統計顯示,2024年房租指數年增率2.45%,年增率寫下近28年來新高;除租金持續上漲外,住宅維修費連續四年年增率也都超過3%,反映近年工資明顯走揚,此外,家庭管理費用年增率達2%,水電燃氣年增率也達2.92%,整體居住成本增加。

主計處資料顯示,國內上一波房租大漲時期在1989~1996年間,其中1990、1991年的年增率更超過6%,不過此後長達20多年間,租金年漲幅都穩定在1%以內,甚至2001~2005年間,以及2009年房租指數更出現負成長。

2022年起隨著疫情趨緩、通膨壓力增加,及國內房價持續飆漲,房租年漲幅年年擴大,2022年達1.68%,近二年更增家至2.16%、2.45%。對比於物價指數年增幅近年已有明顯收歛,不過房租指數年增幅卻是逐年擴大,2024年更是近四年來首度超越物價指數的年增幅。

信義房屋企研室專案經理曾敬德表示,房東明顯感受到持有房屋成本增加,包括稅費、生活支出、維修成本甚至是管理費用增加,同時間漲價過程政府提供租金補貼,為房客提升租金承受力,近年房價大漲,也帶動租金走揚,許多因素匯聚下導致租金上揚。

曾敬德表示,雖然官方房租指數創新高,不過上漲幅度並不大,自2021年以來租金上漲幅度6.4%,無論實務上或民眾對租金上揚的感受遠超過該數字,這波新青安上路後吸引年輕人進場購屋,也取代部份租屋需求,或許有機會讓租金漲勢緩和些。

除房租漲勢加劇外,住宅維修費漲幅也相當可觀,連續四年超過3%,2024年達3.08%,反映裝修材料、尤其是工資上漲幅度明顯;家庭管理費用則是連續二年年增率超過2%,主要來自家事服務或社區管理費用上漲帶動,加上近年房價高漲,無論購屋、租屋等居住成本,也正快速提升。

*資料來源:https://reurl.cc/eGQAgM

去年房租年增率2.45% 28年來新高

-

中小企放款增額 創十年新低

〔 工商時報 / 魏喬怡、戴瑞瑤 〕

國銀2024年前11月辦理中小企業放款情形

中小企業因年底接近加速還款,根據金管會公布的2024年11月底止的統計,國銀對中小企業放款餘額10兆2,668億元,只比10月底徵幅增加1億元,使得月增量、月增比率均創近十年同期最低。

銀行局主任秘書王允中分析,去年11月單月只增加1億元,主要原因有四,即建物完工交屋還款、聯貸還款、營運週轉金還款、中小企業改歸類大型企業放款,但整體放款量來看還是增加,統計2024年前11月中小企業放款增加5,004億元,距年度目標新增放款4,200億元,達標率仍破百達119.14%。

金管會銀行局統計,2024年前11月對中小企業放款減額前三大銀行,依序為土地銀行,減少368.98億元、臺灣銀行減少217.34億元、渣打銀行減少10.19億元。金融業人士推估,土銀、台銀去年在中小企業放款銳減,應是與建築融資還款量增因素,也是2024年11月國銀對中小企業放款增額探近十年同期新低的主因。

再就餘額來看,截至2024年11月底,國銀對中小企業放款餘額前五大銀行分別為第一銀行9,507.97億元、合庫銀行8,404.46億元、臺灣中小企銀7,951.75億元、華南銀行7,816.63億元、兆豐銀行6,910.98億元。

不過,去年較積極發展中小企業放款的清一色是民營銀行,前11月中小企業放款餘額新增前五大銀行有永豐銀行772.34億元、中信銀行443.87億元、彰化銀行435.59億元、台北富印銀行416.85億元、玉山銀行416.20億元。

金管會指出,2024年11月底中小企業放款餘額占全體企業放款餘額比率為64.55%,占民營企業放款餘額比率為68.21%,分別較上月底之比率增加0.35及0.38個百分點;2024年11底中小企業放款平均逾期放款比率為0.24%,較上月底減少0.01個百分點。

金管會表示,將持續鼓勵銀行在兼顧風險控管下,對中小企業提供必要的營運資金,以營造有利中小企業融資環境。

*資料來源:https://reurl.cc/1XlW48

中小企放款增額 創十年新低

-

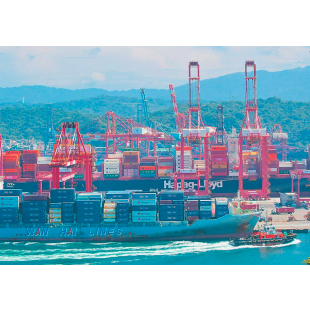

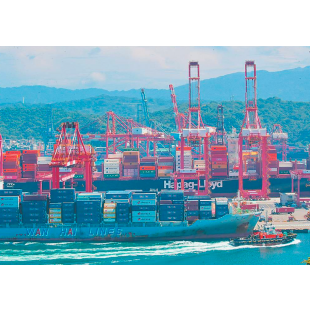

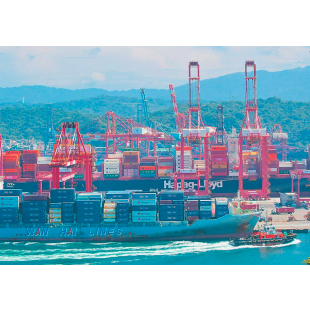

出口表現亮眼!全年「四季紅」去年Q4值最強單季

〔 工商時報 / 傅沁怡 〕

2024年出口表現「四季紅」。財政部9日公布最新海關進出口統計,2024年12月出口神龍擺尾,以出乎預期的435.9億美元創歷年單月次佳水準,也帶動去年第四季出口值1,259.7億美元寫下單季史上最佳紀錄,全年出口規模4,750.7億美元為歷年第二高。

綜合2024年台灣出口表現,財政部表示,可說在亞洲鄰近地區中「位於前矛」。展望今年,國際地緣政治情勢及美國新政府經貿政策動向都仍具高度不確定性,但隨全球通膨壓力減緩、主要國家持續降息,加上人工智慧(AI)、高效能運算等新興應用商機蓬勃,預期第一季出口可望延續「穩定成長」的格局。

台灣近10年出口規模表現

財政部統計處處長蔡美娜表示,受到春節因素影響,今年1月淡季效應可能格外明顯,預估單月出口值會大幅滑落至356億美元至367億美元,年增也會因此中止先前的連14紅走勢,轉為年減1%至4%,但2月即會回轉歸正,合計1、2月出口應可較去年成長。

12月出口表現超預期

財政部分析,農曆春節和美國總統川普就任是干擾近期出口表現的兩大暫時因素。2024年12月出口表現超預期,即是有廠商因應長假而提前拉貨,「不可諱言也夾雜部分廠商為規避川普可能採取高關稅,而產生急單效應」,即2025年1月出口有部分已提前到2024年出貨。

財政部強調,川普政策目前仍具高度不確定性,廠商態度也偏向觀望,對後續出口的影響混頓未明,可以確定的是1月出口年增由紅翻黑是「中止」而非「終止」先前的連紅走勢,因為就全球經濟基本面和產業趨勢而言,台灣出口前景仍偏正向。

去年出口也有「兩千金」

特別是AI為首的科技創新興應用需求方興未艾,蔡美娜表示,觀察2024年傳產貨類出口受制庫存產能過剩而欲振乏力,但科技貨類則有不同風景,高效能運算等商機百花齊放加以下半年新品備貨潮,讓資通出口呈現空前的外銷榮景、成全年出口領頭羊。

2024年出口也有「兩千金」,一個是對美出口金額首破千億美元,另一就是資通出口規模第一次超過千億美元、以1,325.1億美元寫下歷年新高,較前一年增加了491.5億美元、年增幅59%,占總出口比重攀升至28%。

*資料來源:https://reurl.cc/5DXQNG

出口表現亮眼!全年「四季紅」去年Q4值最強單季

-

壽險去年避險成本攀高

〔 聯合新聞網 〕

2024年11月新台幣匯率貶幅擴大、業者避險比率降到69%低檔,兩大利多使壽險業11月避險工具成本降到297億元的近四個月低點,惟累計前11月避險工具成本仍高達3,560億元,估全年恐達3,800億元,續寫史上新高。

法人說,因2024年第3季單季新台幣對美元升值2.5%,帶動壽險避險成本及避險比率較2024年上半年回升,10~11月光這兩個月避險工具成本已達627億元,12月單月台幣對美元僅小貶近1%,估避險工具成本恐仍有近300億元,全年難逃續攀新高命運。

金管會在8月底推出「外匯變動準備金新制」,加大提存、沖抵並增加準備金的「水庫」,該政策可望讓壽險業降低避險成本,目前已有四家申請適用。

據了解,9月底友邦人壽開始適用,凱基人壽、新光人壽和台新人壽這三家則是12月開始適用。壽險業者說,因12月新台幣匯率續貶,使這三家壽險業得「增加」提存準備金(台幣貶值有匯兌利益,依新規需100%提存),恐增加淨匯兌損失。

金管會昨公布壽險業2024年11月兌換損益、避險費用等狀況。據統計,2024年11月新台幣對美元貶值1.3%,使壽險業者海外投資完全不避險情況下,出現1,879億元龐大兌換利益。業者傳統避險比率降到69%、月減0.5個百分點,加上壽險業避險工具的無本金交割遠期外匯合約(NDF)年化成本也略降,使11月避險工具成本降到297億元、月減一成。

龐大兌換利益扣除避險契約、避險工具成本、新台幣貶值增加的提存數後,11月單月整體壽險業淨匯兌損失一口氣縮小到86億元的四個月低點。

*資料來源:https://reurl.cc/b3m06o

壽險去年避險成本攀高

-

央行打房效應 估量減價難動

〔 工商時報 / 黃于庭 〕

在中央銀行打房措施之下,今年下半年房市買賣連四月衰退,從銀行放款情形來看,房價目前恐怕難以相同程度的大幅鬆動。

據中華信評評等報告指出,受房貸管制的影響,土地銀行的放款市占率皆較去年下滑,而臺灣銀行的逾放比至2024年底預期約0.14%,明年可能進一步放緩至0.13%,顯示並無明顯放款違約風險,中華信評金融服務評等部副總經理張書評認為,房貸逾放比增加風險至少是三、四年寬限期逐漸到期後。

中華信評在報告中指出,由於主管機關對不動產相關放款祭出信用管制措施,加上外幣放款動能陷入停滯,土銀在今年上半年放款成長面臨壓力,其上半年放款年成長率為2.1%,低於中華信評先前預測的7%。截至2024年6月30日,土銀的放款市占率亦已從2023年底的6.0%降至5.8%,存款市占率於同期間則從4.8%降至4.6%。

此外,臺銀放款市占率也從2023年底的8.27%降至7.87%。張書評補充,公股銀放款市占率下滑的原因之一,也與民營銀行積極度較高有關。

中華信評指出,土銀已採取審慎的成長策略,以分散其風險較高的土建融放款,且目前著重於擴大對中小企業的放款規模,預期未來幾季土銀將承作更多政策性中小企業放款,以維持其市場地位,並增加存款以支撐其業務成長。

臺銀在授信成本方面較低,且過去五年對其客戶放款餘額占比低於10個基本點,中華信評指出,臺銀授信成本較低的原因,是該行對公部門和風險較低的一般房貸曝險部位較高,約占其放款餘額的1/2,因政府於去年8月推出的新青安升級方案,臺銀的房貸新案件主要來自新青安貸款專案,截至今年7月底在該行房貸新案件中占比約44%。

不過,中華信評認為,就臺銀溫和的放款成長偏好,和具一致性的授信審核策略來看,未來兩年曝險應不會大幅變動。截至2024年6月底止,臺銀的不良資產比僅約0.12%。

張書評指出,由於新青安都會有寬限期,目前銀行逾放比還未能顯現房貸違約風險,待三、四年後寬限期陸續到期,進入本利攤還時,視年輕人是否有能力還款,屆時銀行的「房貸逾放比一定會增加」,但是否會增加到令人擔心的程度,有幾個指標可參考:一是不動產價格是否有大幅下滑,二是房貸利率是否有進一步上升的可能性,三是未來的經濟景氣發展情形。

*資料來源:https://reurl.cc/869Ekg

央行打房效應 估量減價難動

-

亞洲股匯開局不利 台幣逾5個月新低

〔 自由財經 / 記者 陳梅英 〕

二○二五年首個交易日,亞洲股匯市開局不利,中港股市大跌逾二%、跌幅最大,台、日、韓股市也收黑;主要亞幣在美元處於兩年高點下,呈現低檔徘徊,新台幣匯價直接貶破三十二.八元關卡,收盤三十二.八六八元、貶值八.七分,匯價創逾五個月新低,總成交量放大至十七.二億美元。

受到美科技股拉回修正連動,台股昨開低走低,收二二八三二.○六點、下跌二○三.○四點,三大法人同步站在賣方,合計賣超三七六.一八億元,其中外資賣超二七四.九五億元。

新台幣匯價二○二四年收在三十二.七八一元,封關價創九年最低,昨日一早開盤不久即貶破三十二.八元關卡,隨著外資匯出,午後最低下探三十二.八九二元,重貶一.一一角,逼近去年盤中最低點三十二.九三元。

匯銀主管表示,新台幣貶破三十二.八元關卡後,出口商拋匯意願也增加,不過仍難敵外資匯出力道,加上還有不少出口商觀察央行是否會出手,目前來看,去年盤中低點三十二.九三元仍是一個重要指標,一旦此價位失守,三十三字頭也就不遠。

昨日亞洲股匯市普遍表現不佳,中港股市跌勢特別重,中國A股三大指數齊跌外,上證指數與香港恆生指數分別下跌二.六六%與二.一八%。推測與中國內部經濟成長乏力、外有關稅戰隱憂有關,隨川普上任進入倒數,資金持續出逃。

反映在人民幣匯價上,離岸價在二○二四年最後一個交易日一度貶至七.三六八兌一美元,創逾一年新低;在岸價則連續多日死守七.三關卡。

*資料來源:https://reurl.cc/Kd9aLM

亞洲股匯開局不利 台幣逾5個月新低

-

12月消費信心連3降 房市信心4年多來首度轉悲觀

〔 自由財經 / 記者徐子苓 〕

中央大學台經中心今天公布12月消費者信心指數,總指數為74.61點,月減0.88 點,為連續第3個月下跌,而「購買房地產時機」指標更是4年多來首度由樂觀轉為悲觀。台灣房屋集團首席副總裁周鶴鳴分析,由於打炒房的大環境不變,預估蛇年房市將是「量萎縮、價溫吞」的發展態勢。

消費者信心指數以100作為榮枯線,低於100表示偏向悲觀,高於100則偏向樂觀。本次調查中,6項分項指標全數走跌,其中下降幅度最多的指標是「未來半年投資股票時機」,為52.99點,月減2.89點。而從絕對水準來看,6項指標有5項偏向悲觀,僅有「購買耐久性財貨」指標呈現樂觀。

值得注意的是,中央大學台經中心與台灣房屋集團合作調查的「購買房地產時機」指標,本月調查結果為99.84點,月減0.55點,分數下滑的幅度雖然不大,但指標跌破100點、由樂觀轉為悲觀區間,創下近52個月新低。

周鶴鳴表示,央行的第7波打炒房,堪稱是近年房市的霸王級寒流,在行庫緊縮銀彈之下,多數買家觀望卻步,因此消費者信心自9月以來,已連3個月下滑,也導致第4季整體房市買氣,比起前3季快速冷凍,年底旺季不旺。

周鶴鳴指出,雖然今年壓軸的12月央行理監事會議,並未加碼第8波管制,讓房市看似能暫時喘一口氣,但因7波的管制內容沒有鬆綁,仍持續影響房市;且財金部會一再強化金檢力道,對房市的牽動程度不亞於央行的信用管制,所以房市的後續發展,可從3大風向來觀察冷熱。

第一是「資金風向」,近期金管會緊盯租賃融資公司的不動產放款,要求行庫針對融資公司的資金去處設防線,影響中小型建商的資金調度;而央行對各樣貸款是否轉彎流入房市,也密切關注,因此往後市場的資金鬆緊,將左右來年房市的推案狀況與買氣。

第二為「供需風向」,央行總裁楊金龍的第4季理監事會後,強調部分購地貸款有動工保留款不足的缺失,若往後嚴加追查,業者的推案佈局恐被打亂,造成的供需消長,也將成為2025年房市的重要變數。

第三則是「建設風向」,政府打炒房雷厲風行,但地方建設仍活躍,尤其是產業園區的開闢與招商引資,對周邊房市的帶動力強,且企業需求的工商用不動產,政策干擾較輕微,因此地方建設的力道強弱,是2025年區域房市冷熱的關鍵指標。

*資料來源:https://reurl.cc/6jjx1M

12月消費信心連3降 房市信心4年多來首度轉悲觀

-

下週國內汽油、柴油估不調整

〔 自由財經 / 記者林菁樺 〕

國際油價雖走跌,但中油公司吸收後,預估下星期國內的汽油、柴油價格維持不調整。

國際油價因美國消費者信心指數近3月來首次下降、俄國德魯日巴輸油管恢復供應等下跌。

中油公司累算至12月26日的調價指標7D3B週均價為73.37美元,較上週73.59下跌0.22美元。本週新臺幣兌美元匯率均為32.681較上週32.568貶值0.113元。

依中油浮動油價調整機制作業原則,以及不考量亞洲鄰近國家最低價及平穩措施的條件下,與本週參考零售價格相比,預估下週汽油零售價調漲1.2元,柴油調漲1.2元。

但中油公司持續啟動平穩措施吸收,估下周汽油、柴油價格不調整,若按預估,下星期92無鉛汽油每公升28.6元、95無鉛汽油每公升30.1元、98無鉛汽油每公升32.1元、超級柴油每公升27.3元。

最終實際調整金額有待週日中午12點,由台灣中油全球資訊網暨經濟部網站正式對外公布。

*資料來源:https://reurl.cc/966ajO

下週國內汽油、柴油估不調整

-

推動亞洲資管中心 私人銀行2大放寬

〔 自由財經 / 記者高嘉和 〕

配合推動台灣成為亞洲資產管理中心,金管會26日預告「銀行辦理高資產客戶適用之金融商品及服務管理辦法」部分條文修正草案,全面開放銀行辦理高資產業務。主要有兩大放寬,一是放寬銀行發行結構型金融債券銷售對象;二是放寬銀行申請高資產業務的資格條件,刪除銀行辦理理財服務的管理資產規模之相關條件。

在「放寬銀行發行結構型金融債券銷售對象」上,將放寬外匯指定銀行(或其海外分支機構)及國際金融業務分行得以信託方式、證券自營或銷售方式,提供依本辦法第5條第1項第5款或第6款所發行之境外結構型商品或結構型債券予專業投資人之法人或基金及專業投資人之自然人。

銀行局說明,放寬銀行發行結構型金融債券的銷售對象,將從目前高階資產新台幣1億元或3千萬美元,放寬到專業法人與自然人相同,門檻降至新台幣3千萬元,希望有助更多高資族群將錢留在國內私人銀行。

另在「放寬銀行申請高資產業務資格條件」上,為鼓勵銀行逐步參與高資產業務,擴大財富管理業務發展,以滿足客戶需求,因此刪除銀行辦理理財服務的管理資產規模條件。

銀行局解釋,放寬後未來所有銀行都可申請高資產財管2.0業務,除了現有12家銀行外,另有5家申請中。

*資料來源:https://reurl.cc/A66bRe

推動亞洲資管中心 私人銀行2大放寬

-

第十屆台灣最佳財務策劃師選拔落幕 金融之星公司獎見證創新與專業

第十屆台灣最佳財務策劃師選拔落幕 金融之星公司獎見證創新與專業

〔經濟日報/記者 鄭芝珊〕

第十屆台灣最佳財務策劃師選拔暨第八屆金融之星公司獎項頒獎典禮日前在台北盛大舉行。由美國註冊財務策劃師協會台灣管理中心與台灣註冊財務策劃師協會共同主辦,特邀各界重量級嘉賓,包括台灣商業聯合總會董事長張平沼總裁、新世代金融基金會副董事長沈臨龍、投信投顧公會理事長劉宗聖以及來自各大金融機構的高層主管,現場超過300位與會嘉賓共襄盛舉。

典禮由RFP美國註冊財務策劃師協會台灣管理中心執行董事張鎧麒致詞揭開序幕,張鎧麒表示專業不分年齡與資歷,而是一種態度的展現,作為此次活動的評審之一,深刻感受到台灣年輕一代展現出的專業與潛力,此次選拔活動不僅讓參賽者受益良多,也為身處金融前線的人員帶來啟發與收穫。

每年美國註冊財務策劃師協會(RFPI)台灣管理中心以及社團法人台灣註冊財務策劃師協會(TRFP)共同舉辦的台灣『金融之星』公司獎項,各家金融機構分別針對業務成長類、產品創新類、企業責任類及社會服務類等四大類別獎項提出申請,自2015年起國內金融機構紛紛響應參與評選的,這對於主辦單位而言是莫大的鼓勵與肯定。

今年的頒獎典禮特別邀請前金管會主委、現任新世代金融基金會副董事長沈臨龍擔任金融之星公司獎項的頒獎貴賓,得獎公司分別為台新銀行榮獲『最佳產品創新獎』;新光人壽榮獲『最佳社會服務獎』;遠雄人壽獲得『最佳產品發展獎』;宏泰人壽則榮獲『最佳公益關懷獎』。

此次頒獎典禮闊別三年後重新舉辦,結合第十屆台灣最佳財務策劃師選拔活動,以嶄新面貌呈現,活動集結金融業界菁英,透過競賽展現與時俱進的專業能力與高度複雜的個案策劃。個人組由淡江大學財金系教授聶建中擔任頒獎人,林聖瑋奪下冠軍,亞軍由陳勇成獲得,林婉如則榮獲優良獎,三位表現亮眼,展現出色的財務專業能力。

團體組獎項則由張平沼頒發,台灣人壽勇奪「最佳財務策劃師獎」與「最佳風險管理獎」;鎧資本榮獲「最佳資產配置獎」;遠雄人壽則拿下「最佳客戶服務獎」;磊山保經分別摘下「最佳財務策劃表達獎」及「最佳財務策劃創意獎」。所有得獎者皆實至名歸,充分展現台灣金融專業的實力與創新力。

典禮在熱烈掌聲中圓滿落幕,本次活動不僅是一場專業交流的盛會,更是表彰金融專業與創新的重要平台,主辦單位期許未來持續推動財務策劃領域的發展,為台灣金融產業注入更多創新動能與正向能量。

財務策劃精英齊聚,台灣金融菁英展創新高度,圓滿落幕。

新聞來源:經濟日報 https://money.udn.com/money/story/5635/8439059

第十屆台灣最佳財務策劃師選拔落幕 金融之星公司獎見證創新與專業

-

金管會明年金檢 瞄準不動產、防詐、ETF

〔 風傳媒 / 記者陳怡慈 〕

金管會今(19)日公布2025年金融檢查重點,針對不動產授信、防制詐騙、ETF廣告行銷等三大外界關注議題,將新增檢查重點,或單獨列為檢查主題項目。

金管會檢查局副局長賴欣國今日於例行記者會表示,明年對於本國銀行、信用合作社、票券金融公司,將新增兩項檢查重點:建商周轉金移做建築使用的合理性、餘屋貸款資金用途與流向的控管。

他表示,上述兩項金檢重點,明年除了列入一般檢查,也會規劃專案檢查。金管會今年已完成6家本國銀行、5家信合社、3家票券公司的專案金檢,明年的家數還在規劃當中,不一定比照今年,會看業務量變化。

不動產專案金檢,明年上半年執行

他解釋,明年的不動產授信專案金檢,篩選標準包括:建築融資、購屋貸款的業務量增減情形;業者的不動產授信集中度、建築貸款集中度,比率較高者會關注。專案金檢會在明年上半年進行,是否落在第一季,要看檢查局人力、業者業務上的變化。

營運周轉金部分,他說,會關注建商申請的額度合不合理,是否額度已經使用但未償餘額居高不下,也會關注資金用途,例如,原本申貸用途為營運周轉,卻用於興建或購置不動產。另外,銀行法第72-2條規定可以排除的部分,如果跟申貸的用途不符,可能請金融機構加強控管。

「餘屋貸款金額還是需要關注,很多建商透過餘屋貸款從銀行取得資金,但投入相關不動產,會關注。」賴欣國說。

他指出,會瞭解建商的餘屋銷售計畫是否具體,檢查局目前看到的情況,有些建商的餘屋銷售計畫並不理想,貸款還沒清償。

防制詐騙,單獨列為檢查主題

防制詐騙部分,金管會明年將針對本國銀行、信合社、專營電子支付機構、VASP(虛擬資產業者),增修防制詐騙的檢查重點,並單獨列為檢查主題項目。

賴欣國說,對VASP只有專案檢查沒有一般檢查,我國目前有26家金管會認可的虛擬資產業者,金管會前年專案金檢4家、今年6家,10家並未重疊,明年會以其他還沒被金檢過的為挑選對象,家數還沒敲定。

賴欣國說,之前對VASP的專案檢查,著重於防制洗錢、打擊資恐,明年新增消費者保護及防制詐騙措施,防制詐騙措施包括:疑似涉詐帳號的審查及管控、警示虛擬資產帳號的管控及通報的法令遵循情形。

另外,為促進投信公司自律,強化管理網紅廣告行為,以保護投資人權益,金管會明年對投信公司的金檢,將新增ETF廣告行銷的辦理情形。

*資料來源:https://reurl.cc/zpljKN

金管會明年金檢 瞄準不動產、防詐、ETF