〔經濟日報 記者翁至威/台北報導〕

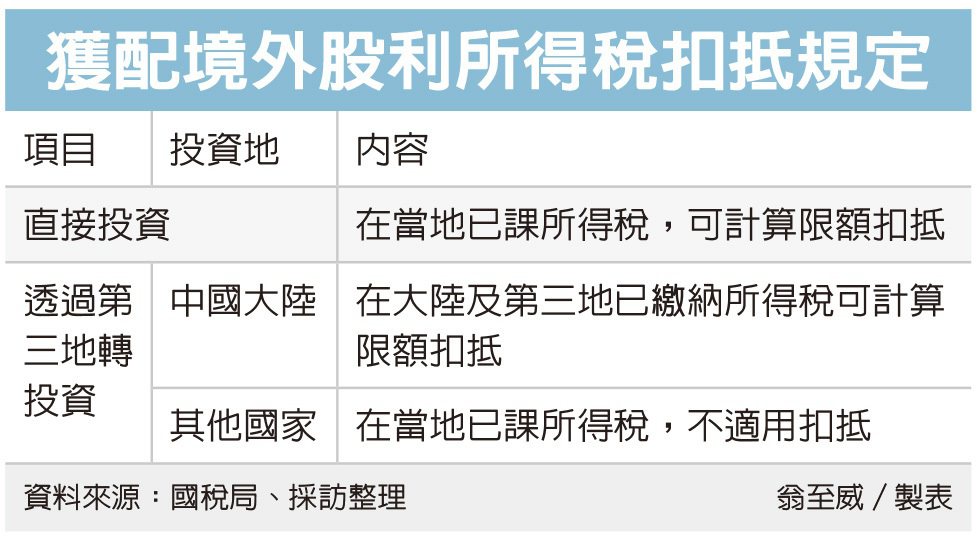

又到了公司分配股息季節,財政部南區國稅局提醒,公司獲配境外股利時,要留意在境外已繳所得稅能否扣抵。官員表示,有兩個關鍵可以來檢視,第一,是否為直接投資;第二,股利來源地是否為中國大陸。

南區國稅局表示,《所得稅法》第3條規定,公司總機構在中華民國境內者,應就境內、境外全部營利事業所得,合併課徵營利事業所得稅。不過來自境外所得,若已在當地繳納所得稅,可在限額內於我國應納稅額中扣抵。

官員表示,首先要判斷投資架構,是直接投資還是間接投資。若為直接投資,原則上境外股利在當地已課徵的所得稅,可計算限額,在申報我國營所稅時可扣抵。

然而若是間接投資,比如常見台商透過免稅天堂的第三地,轉投資中國大陸或其他國家,就要根據股利來源地是不是大陸來判斷。

若透過第三地轉投資大陸,依據《臺灣地區與大陸地區人民關係條例》第24條規定,視為大陸地區來源所得,應併入台灣來源所得課稅,同時為避免重複課稅,投資收益在大陸及第三地已繳納的所得稅,都可在限額內從應納營所稅額中扣抵。

但若透過第三地轉投資其他國家,股利在當地繳過的所得稅就不適用扣抵。

國稅局舉例,國內甲公司透過英屬維京群島A公司,分別投資美國公司、大陸公司,A公司2021年從美國公司獲配200元、從大陸公司獲配100元股利,分別在當地繳納60元、10元所得稅,而A公司將從兩家公司獲配股利全數分配給甲公司,且無扣繳所得稅。

因此,甲公司辦理當年度營所稅申報時,從A公司取得美國公司的股利部分,在美國當地繳納的60元,依規定在我國不具有抵稅權,因此實際獲得的股利淨額是140元(200元-60元),列報為投資收益。

而從A公司取得大陸公司的股利,在當地所繳的10元所得稅,可在申報我國營所稅時依規定計算限額扣抵,應以股利總額100元列報為投資收益。

國稅局提醒,公司獲配境外股利時,要留意投資架構及股利來源地,以免錯誤扣抵。

*圖片來源:網路